Получать подарки любят все. Особенно дорогие. Дарение – безвозмездная передача имущества от одного лица к другому. Имущество, передаваемое при дарении, может быть весьма дорогостоящим, таким как, например, недвижимость. Налог при дарении квартиры должен быть уплачен в случае, если одаритель и одариваемый не являются ближайшими родственниками. Налог на дарение составляет 13% от стоимости подарка, для его уплаты необходимо подать декларацию по форме 3-НДФЛ. Далее вы узнаете подробную схемы оплаты налога на дарение квартиры.

Дарение на бумаге

Понятие дарения присутствует в отечественном праве уже давно: встречалось оно и во времена Российской Империи, и в Советском праве. Есть такое понятие и в ныне действующем законодательстве.

В настоящее время дарение регламентируется Главой 32 Гражданского кодекса Российской Федерации, в которой отражены все вопросы, связанные с заключением, отменой и исполнением подобных договоров.

Так, статья 572 ГК РФ дает следующее понятие дарения: «По договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом».

Подарить сегодня можно все, что угодно: от карандаша, до самолета. «В частности, договор дарения может быть заключен в отношении объектов недвижимого имущества: квартиры, долей в праве общей долевой собственности на квартиру, земельных участков и т.д.», – перечисляет Юлия Севостьянова, юрисконсульт агентства «Александр Недвижимость».

Причем договор дарения на какие-то незначительные предметы (как правило, бытового обихода) может быть заключен и в устной форме!Этим объясняется крайняя оперативность подобных сделок.

Однако в случае дарения недвижимого имущества закон предусматривает особые требования к форме заключения сделок. «Такой договор заключается только в письменной форме, – рассказывает Валерия Карпова, юрисконсульт ЗАО «Северо-Западный Юридический Центр». – А вот заверять ли такой договор у нотариуса – решать дарителю.

Однако даже если договор дарения недвижимости заключен в простой письменной (а не в нотариальной) форме, он в любом случае подлежит обязательной государственной регистрации, как и любая сделка с недвижимостью. Данное требование находится в соответствии с Федеральным законом Российской Федерации «О государственной регистрации прав на недвижимое имущество и сделок с ним».

При этом, в самом договоре дарения владелец недвижимости, желающий передать ее другому лицу, может указать, когда данный договор должен быть исполнен. Например, договор дарение может быть исполнен при его заключении или содержать обязательство передать объект в будущем.

Правовые тонкости

У договора дарения есть и другие особенности. В частности, он так же, как договор купли-продажи, может быть признан недействительным. В данном случае будет применена реституция — то есть возврат сторонам переданного по договору имущества. В случае с договором дарения квартиры дарителю будет возвращен объект недвижимости, а одаряемый останется ни с чем.

Однако, указывают эксперты, на практике дарение практически невозможно отменить. Для этого должны существовать весьма веские основания (закон к их числу относит покушение на жизнь дарителя или членов его семьи, умышленное причинение дарителю телесных повреждений, естественно, с целью вынудить его подарить свое имущество).

Так же законодатель предусмотрел и право дарителя отменить дарение в нескольких случаях. Обычно это становится возможным при недобросовестном обращении одаряемого с подаренной ему вещью, либо если даритель пережил одаряемого (однако это должно быть предусмотрено в договоре дарения, иначе вернуть имущество не удастся).

«Следует обратить особое внимание еще на один момент, – отмечает Ирина Мошнякова, руководитель отдела недвижимости и инвестиций Института проблем предпринимательства, – Договор дарения считается заключенным только с даты его государственной регистрации. Это правило едино и не зависит от выбранной формы сделки (простой письменной или нотариальной). В любом случае не зарегистрированный договор дарения означает, что он еще не заключен. Еще одной особенностью договора дарения является то, что имущество, полученное по этой сделке, не поступает в совместную собственность супругов, а остается в собственности одаряемого».

Ну и наконец, не каждую недвижимость можно подарить. Например, в случае наличия у потенциального дарителя встречного обязательства на квартиру (допустим, она находится в залоге у банка как обеспечение по ипотечному кредиту) такое жилье не может быть подарено третьему лицу без согласия кредитора. Кроме того, ничтожным признается договор или обещание подарить всё своё имущество или вещь, не имеющую конкретизации для идентификации. Нельзя также обещать подарить квартиру или любую другую вещь после своей смерти. Подобные договора регламентируются иными нормами Гражданского кодекса, в частности, относятся к отрасли наследственного права.

«Также закон устанавливает ограничения и по субъективному составу дарителей, – добавляет Валерия Карпова, – В частности, запрещено дарение опекунами от имени недееспособных граждан и (или) малолетних детей, работниками социальных учреждений от имени подопечных, государственными служащими и коммерческими организациями».

Налог на подарки

Не менее существенным в данном случае становится и вопрос налогообложения, ведь у того, кому подарили жилье, возникает доход, с которого нужно уплатить «мзду» государству, а также еще одна обязанность – платить налог на имущество, которым гражданин теперь будет владеть.

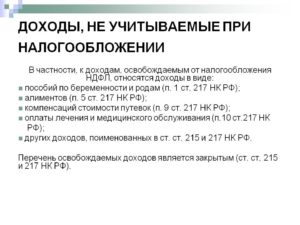

«Доход в виде недвижимого имущества, полученного в порядке дарения одним физическим лицом от другого физического лица, подлежит налогообложению в соответствии с положениями главы 23 Налогового кодекса Российской Федерации. – объясняет Андрей Заболотный, руководитель группы налогового консультирования Института проблем предпринимательства, – В соответствии с п. 1 ст. 210 НК РФ при определении налоговой базы по налогу на доходы физических лиц (далее – НДФЛ) учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, за исключением случаев, установленных соответствующими статьями НК РФ».

То есть, платить подоходный налог с подарков придется только в том случае, если вам подарили жилье, автомобиль (либо другое транспортное средство – самолет, катер, грузовик), а также ценные бумаги.

«Однако тот же пункт 18.1. статьи 217 Налогового кодекса РФ содержит исключение из общего правила, – продолжает Андрей Заболотный, – В нем говориться о том, что доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации. К близким родственникам закон в настоящий момент причисляет супругов, родителей и детей, в том числе усыновленных, дедушек, бабушек и внуков, полнородных и неполнородных (имеющим общих отца или мать) братьев и сестер».

Таким образом, дарение недвижимого имущества между близкими родственниками по закону не образует дохода, с которого уплачиваться налог на доходы физических лиц. Если же договор дарения заключен между лицами, не являющимися близкими родственниками, одаряемый обязан заплатить налог на доходы физических лиц.

Таким образом, дарение недвижимого имущества между близкими родственниками по закону не образует дохода, с которого уплачиваться налог на доходы физических лиц. Если же договор дарения заключен между лицами, не являющимися близкими родственниками, одаряемый обязан заплатить налог на доходы физических лиц.

«В зависимости от того, является ли одаряемый резидентом Российской Федерации, ставка налога на доходы физических лиц может различаться: для резидентов она составляет 13%, а для нерезидентов 30%. – объясняет Юлия Севостьянова. – Причем для определения, является ли гражданин резидентом Российской Федерации имеет значение не наличие гражданства нашей страны, а длительность пребывания гражданина на территории того или иного государства. В частности, для признания гражданина резидентом Российской Федерации необходимо, чтобы он пребывал на территории нашей страны не менее 183 дней».

Обязанность оплатить налог возникает в момент получения дара — объекта недвижимого имущества.

В разном свете

Из перечисленного выше видно, что у договора дарения есть как свои плюсы, так и минусы. «Договор дарения удобен, в первую очередь, для близких родственников, так как подарки налогом в этом случае не облагаются, – считает Ирина Романова, директор загородного представительства агентства недвижимости «Итака». – Кроме того, такой договор выгодно заключать при продаже доли объекта, когда необходимо получить отказ от преимущественного права покупки других дольщиков, а сделать это в силу тех или иных причин невозможно. При дарении доли такой отказ получать не требуется. Минусы такой сделки также очевидны. Если, к примеру, собственник одной из комнат в многокомнатной квартире вдруг ни с того ни с сего подарил ее прохожему, соседи вправе обжаловать такую сделку в суде, и велика вероятность признания ее ничтожной».

«Таким образом, – указывает Ирина Мошнякова, – граждане указанной категории будут нести только расходы, связанные с подготовкой документов и государственной регистрацией самой сделки: расходы на подготовку кадастрового паспорта на недвижимость, государственные пошлины, расходы на услуги нотариуса (если примите решение заключать договор в нотариально удостоверенной форме), а также расходы на подготовку нотариальных копий документов».

Поэтому, в целом, эксперты рекомендуют заключать договор дарения лишь между близкими родственниками, причем когда даритель и одаряемый проживают совместно, тесно общаются и имеют доверительные отношения. В этом случае данная форма передачи недвижимости будет оптимальной и наименее хлопотной для всех участников сделки.

Мне подарили квартиру: что делать

Один человек дарит, а другой соответственно должен принять этот дар. Договор дарения предусматривает, что обе стороны равны. То есть один принимает подарок, а другой передает его безвозмездно. По общему правилу переход права собственности наступает с момента заключения сделки – такого договора дарения либо с момента его регистрации, в том случае, когда имущество надлежит в обязательном порядке зарегистрировать.

Такую регистрацию осуществляет специальный государственный орган. С этого самого момента собственник утрачивает право собственности на имущество, которое им было подарено. А новый правообладатель соответственно становится законным владельцем данного имущества.

Если одариваемый не близкий родственник дарителя, тогда ему надлежит заплатить с такой сделки фиксированный подоходный налог.

Следовательно, если одариваемый получил в дар желанную квартиру и намерен стать полноправным собственником такого дара, он должен не только согласиться принять ее, но и совершить действия по ее регистрации.

Когда нужно платить налог при продаже недвижимости

От налогообложения освобождаются только доходы от продажи имущества, находившегося в собственности налогоплательщика три года и более (п. 17.1 ст. 217 НК РФ). Минимальный предельный срок владения объектом недвижимого имущества составляет три годадля объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из следующих условий:

- право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) близким родственником этого налогоплательщика в соответствии с Семейным кодексом Российской Федерации;

- право собственности на объект недвижимого имущества получено налогоплательщиком в результате приватизации;

- право собственности на объект недвижимого имущества получено налогоплательщиком – плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением.

В случаях, не указанных выше, минимальный предельный срок владения объектом недвижимого имущества составляет пять лет.

При продаже недвижимости, которая была у физического лица в собственности менее 3 лет, нужно рассчитать и уплатить налог, подав в налоговую инспекции декларацию.

Срок подачи декларации – до 30 апреля года, следующего за годом продажи недвижимости или доли в ней. Декларация сдается в налоговую инспекцию по месту вашего жительства.

Как определить стоимость подарка и размер налога

Закономерным является вопрос, как определить стоимость подарка, а, соответственно, и сумму, с которой нужно платить налог на доходы?

Наиболее простым случаем является ситуация, когда стоимость подарка определена в договоре, в этом случае она и может использоваться как размер дохода.

Пример: В 2017 Дмитров Ф.М. по договору дарения получил от дяди квартиру. При этом в договоре дарения указана цена квартиры в размере 1,5 млн. руб. Соответственно, по окончании 2017 года (до 30 апреля 2018) Дмитров Ф.М. должен подать декларацию 3-НДФЛ в налоговой орган, в которой будет указан доход от подарка в размере 1.5 млн. руб. Также до 15 июля 2018 года Дмитров должен будет уплатить налог на доходы в размере: 1 500 000 х 13% = 195 000 руб.

Однако, стоит отметить, что если стоимость в договоре будет «слишком занижена», то налоговые инспекторы смогут потребовать уплатить НДФЛ, исходя из рыночной стоимости недвижимости. Эта позиция в частности подкрепляется письмами Минфина России, в которых указывается, что в отношении дарения недвижимости между лицами, неявляющимися близкими родственниками, в целях налогообложения величину дохода можно брать из договора, только если она соответствует рыночной стоимости недвижимости (Письма Минфина России от 15.10.2015 №03-04-05/59154, от 08.05.2014 № 03-04-05/21903, от 30.04.2014 №03-04-05/20685).

Пример: Дядя подарил своему племеннику Кислову С.М. квартиру в центре Москвы, указав стоимость квартиры в договоре дарения 100 тыс. руб. Если Кислов С.М. подаст декларацию с указанием дохода 100 тыс. руб., то с большой вероятностью налоговая инспекция оспорит размер дохода и попросит уплатить налог в размере 13% от рыночной стоимости квартиры.

В случае, если в договоре дарения не указана стоимость подарка, то величина дохода должна определяться рыночной стоимостью полученного дара.

При определении стоимости жилья налоговая инспекция чаще всего требует исходить из кадастровой стоимости жилья. Однако, стоит отметить, что в налоговом законодательстве не определен однозначный порядок определения рыночной стоимости, и если Вы не согласны с кадастровой стоимостью, то Вы можете заявить другую сумму (однако, в этом случае будьте готовы отстоять свою позицию перед налоговыми органами).

Узнать кадастровую стоимость жилья можно в кадастровом паспорте объекта, а также обратившись в Росреестр или в Федеральную Службу Кадастра и Картографии (Кадастровую палату).

Составление договора дарения

В отличие от завещания, дарение является двусторонней сделкой. Очевидно, что сторонами договора дарения являются даритель и одаряемый. При этом на стороне дарителя, также как и на стороне одаряемого могут быть несколько лиц:

- если недвижимость поступает в общую долевую или совместную собственность, то несколько лиц будут выступать на стороне одаряемых;

- если квартира находится в совместной собственности, то на стороне дарителя окажутся все участники общей собственности – дарение имущества, находящегося в общей совместной собственности, допускается только с согласия всех участников совместной собственности. При передаче в дар доли, находящейся в общей долевой, а не совместной собственности, даритель может выступать в единственном лице.

Даритель, как правило, непосредственно передаёт объект недвижимости одаряемому, а одаряемый его принимает. Однако, возможно дарение через представителя, действующего по нотариально заверенной доверенности, в которой должно быть указано, кому и какое имущество передаётся.

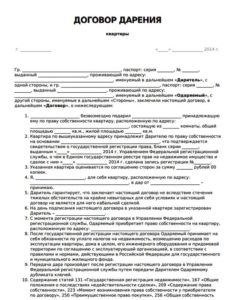

Итак, при составлении договора дарения необходимо указать:

- Стороны договора: дарителя и одаряемого (фамилию, имя, отчество, адрес проживания, паспортные данные, когда, кем и где выдан паспорт).

- Предмет договора дарения – в данном случае недвижимое имущество. Необходимо перечислить его характеристики, указанные в экспликации и поэтажном плане: адрес, количество комнат, площадь квартиры, этаж, кадастровый и инвентарный номера и т.д.

- Основание возникновения права собственности дарителя на указанный объект недвижимости, т.е. какие документы позволяют дарителю распоряжаться недвижимостью (это может быть договор купли-продажи, договор завещания, договор дарения, договор приватизации и т.п.)

- Если договор дарения заключен по доверенности, то ссылаются на нее: когда, кем выдана доверенность, обязательно указывается её реестровый номер.

Договор дарения недвижимости совершается в письменной форме и подлежит государственной регистрации, поскольку данный документ является основанием для признания права собственности на объект недвижимости.

Договор дарения не требует нотариального удостоверения, но по желанию сторон возможно его заверение. Услуги нотариуса будут стоить от 0,3 до 1% от стоимости жилья – в зависимости от степени родства сторон и стоимости передаваемой в дар недвижимости.

Помимо регистрации самого договора дарения, необходимо зарегистрировать переход права собственности на объект недвижимости от дарителя к одаряемому. Госпошлина за государственную регистрацию права собственности подлежит уплате одаряемым. С момента государственной регистрации договора дарения даритель перестает быть собственником подаренной недвижимости, новым собственником имущества становится одаряемый.

Ограничения договора дарения, возможность отказа от дарения

В законе предусмотрены обстоятельства, запрещающие или ограничивающие возможность дарения. В отношении недвижимого имущества к таким случаям следует отнести следующие:

В законе предусмотрены обстоятельства, запрещающие или ограничивающие возможность дарения. В отношении недвижимого имущества к таким случаям следует отнести следующие:

- недопустимо дарение от имени несовершеннолетних и граждан, признанных недееспособными, а также их законных представителей;

- запрещается оформление дарения от лица пациентов и клиентов медицинских, социальных и прочих учреждений врачам, соцработникам и иному персоналу, а также государственным служащим за выполнение ими служебных обязанностей;

- законодательством также запрещено дарение между коммерческими организациями.

Даритель вправе отказаться от исполнения договора или совсем его отменить:

- если после его заключения имущественное или семейное положение либо состояние здоровья дарителя изменилось настолько, что дарение в новых условиях приводит к значительному снижению уровня его жизни;

- если одаряемый совершил неправомерные действия по отношению к дарителю либо к кому-то из членов его семьи или близких родственников. В случае умышленного лишения жизни дарителя одаряемым, наследники могут требовать отмены дарения в судебном порядке.

В договоре дарения также может быть предусмотрено право дарителя отменить дарение в случае, если он переживет одаряемого, тогда наследники одаряемого не смогут рассчитывать на получение имущества.

Законом предусмотрено право одаряемого отказаться от дара в любое время до передачи ему предмета дарения. Если договор дарения уже зарегистрирован, то отказ от принятия дара также подлежит государственной регистрации.

Когда не нужно платить налог при дарении

Согласно налоговому законодательству налог при получении подарка НЕ платится в следующих случаях:

1) Если Вы получили от другого человека в подарок деньги или имущество, неотносящиеся к недвижимости, транспорту, акциям/долям/паям (абз. 1 п. 18.1 ст. 217 НК РФ).

Пример: На день рождения гости подарили Семенову И.П. 60 тыс. рублей. Так как подарок в виде денежных средств от других лиц не облагается налогом, то Семенову И.П. не нужно ни декларировать этот доход, ни платить с него налог.

2) Если Вы получили имущество в дар от члена семьи или близкого родственника (абз. 2 п. 18.1 ст. 217 НК РФ, Письмо Минфина России от 01.06.2016 №03-04-05/31613).

В соответствии с налоговым законодательством (абз. 2 п. 18.1 ст. 217 НК РФ) такими родственниками признаются: супруги, родители и дети (в том числе усыновители и усыновленные), дедушки, бабушки и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры. Любое имущество (включая недвижимость), полученное в подарок от этих лиц не облагается налогом.

Пример: Осина М.З. получила в подарок от дедушки Осина П.Л. автомобиль. Так как согласно п. 18.1 ст. 217 НК РФ дедушка и внучка являются близкими родственниками, то Осиной М.З. не нужно декларировать получение в дар автомобиля и платить налог на доходы.

Пример: Столбова И.Б. по договору дарения получила от матери Терехиной М.С. квартиру. Так как родители и дети являются близкими родственниками, то Столбовой И.Б. не нужно подавать в налоговую декларацию 3-НДФЛ и платить налог на доходы от подарка.

При получении в подарок недвижимости (транспортных средств, акций, долей) от родственника или члена семьи, невходящего в вышеуказанный список, Вы должны будете задекларировать доход и уплатить налог на доходы.

Пример: Берестов Г.П. получил от своей тети в подарок квартиру. Так как тетя, согласно п. 18.1 ст. 217 НК РФ, не относится к близким родственникам, то Берестов Г.П. должен подать декларацию 3-НДФЛ в налоговую инспекцию и заплатить налог в размере 13% от стоимости квартиры.

Более подробную информацию о налогообложении при дарении между родственниками Вы можете прочитать в нашей статье: Налог при дарении имущества между родственниками.

Когда нужно платить налог с подарка

В общем случае подарки признаются натуральным доходом и, если доход явно не освобожден от налогообложения (мы описали эти случаи выше), то Вы должны его задекларировать и заплатить налог (п. 1 ст. 210 НК РФ, ст. 41 НК РФ).

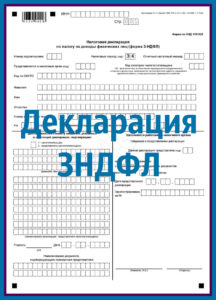

Соответственно, если человек, невходящий в список близких родственников, подарил Вам недвижимость, транспорт, акции или долю в организации, то Вы обязаны подать в налоговый орган декларацию по форме 3-НДФЛ и заплатить налог в размере 13% от стоимости подарка (п. 1 ст. 210 НК РФ, Письмо Минфина России от 05.08.2014 № 03-04-05/38547).

Пример: В 2017 году друг подарил Бочковой Т.М. автомобиль, стоимостью 300 тыс. руб. Так как подарки от друзей не освобождены от налога, то Бочкова Т.М. по окончании 2017 года (до 30 апреля 2018 года) должна будет подать в налоговую инспекцию декларацию 3-НДФЛ и заплатить налог в размере 13% от стоимости подарка (300 000 х 13% = 39 тыс. руб.) до 15 июля 2018 года.

Пример: В 2017 году племянник подарил Славину Д.Б. квартиру, стоимостью 2 млн. руб. Согласно п. 18.1 ст. 217 НК РФ племянник не является близким родственником, поэтому Славин Д.Б. по окончании 2017 года (до 30 апреля 2018 года) должен будет подать в налоговую инспекцию декларацию 3-НДФЛ и до 15 июля 2018 года заплатить налог в размере 13% от стоимости подарка (2 000 000 х 13% = 260 тыс. руб.).

Также с подарка должен быть удержан налог 13% в случае, если он получен от организации (при этом подарок может быть в любой форме, даже денежной), и его стоимость превышает 4000 рублей. Мы не будем подробно останавливаться на этом, так как в большинстве случаев организация сама удерживает налог с подарка и отчитывается в налоговый орган (то есть обязанности уплаты налога и подачи декларации у Вас не возникает).

Сроки подачи налоговой декларации и уплаты налога

Декларацию 3-НДФЛ необходимо подать в налоговую инспекцию по месту основной регистрации (прописки) в срок не позднее 30 апреля года, следующего за годом получения подарка (дохода) (п. 3 ст. 228, п. 1 ст. 229 НК РФ).

Декларацию 3-НДФЛ необходимо подать в налоговую инспекцию по месту основной регистрации (прописки) в срок не позднее 30 апреля года, следующего за годом получения подарка (дохода) (п. 3 ст. 228, п. 1 ст. 229 НК РФ).

Если по итогам декларации Вы должны заплатить налог, то сделать это нужно не позднее 15 июля года, следующего за годом получения подарка (дохода).

Пример: В 2016 году Сычев И.А. получил в подарок от племянницы комнату. Так как племянница, согласно п. 18.1 ст. 217 НК РФ, не является близкой родственницей, то Сычев И.А. подал декларацию 3-НДФЛ в налоговый орган до 30 апреля 2017 года и заплатил налог на доходы в размере 13% от стоимости комнаты до 15 июля 2017 года.

Узнать об ответственности и штрафах за непредставление или несвоевременную подачу декларации 3-НДФЛ, а также неуплату налога Вы можете в нашей статье: Штрафы за задержку/непредставление декларации 3-НДФЛ или неуплату налога.

Как подготовить и подать налоговую декларацию 3-НДФЛ

Вы можете заполнить декларацию 3-НДФЛ, используя бланк декларации (см. Формы и Бланки). Образцы заполнения декларации Вы можете скачать здесь: Образцы заполнения 3-НДФЛ при дарении.

После заполнения Вы должны подать декларацию 3-НДФЛ в налоговый орган по месту Вашей постоянной регистрации. Сделать это можно лично в налоговом органе или отправить декларацию по почте ценным письмом с описью вложения.

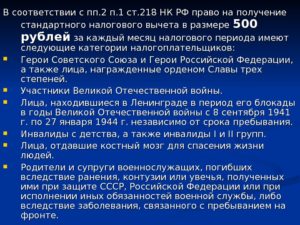

Как можно уменьшить налоговую базу с помощью налоговых вычетов?

В России действует система вычетов, на сумму которых снижается совокупность доходов налогоплательщика, облагаемых НДФЛ по ставке 13%. При продаже жилой недвижимости максимальная сумма вычетов составляет 1 миллион рублей.

Приобретая квартиру, гражданин получает право на имущественный вычет, который предоставляется только один раз. Вне зависимости от стоимости квартиры этот вычет не может быть больше 2 миллиона рублей (без учета расходов на оплату процентов по ипотечному кредиту).

Нужно ли платить налог, если недвижимость была подарена

Налог на подаренный объект недвижимости зависит от родственного статуса дарителя.

При дарении недвижимости между близкими родственниками налог уплачивать не нужно. Обратите внимание, что законодательство не устанавливает для одаряемого обязанностей по предоставлению в налоговую каких-либо документов, заявлений, деклараций в данном случае. Вы просто являетесь счастливым обладателем подаренного имущества.

На друзей и третьих лиц такие условия не распространяются (абз. 2 п. 18.1 ст. 217 Налогового кодекса РФ). Со стоимости недвижимого имущества, полученного в дар не от члена семьи, необходимо уплатить НДФЛ в размере 13%. Причем каких-либо льгот или преимуществ при оплате налога в связи с достижением пенсионного возраста, наличием звания Ветеран труда, основанием получения квартиры, для одаряемого не предусмотрено.

В соответствии со статьями 2 и 14 Семейного кодекса РФ к членам семьи относятся супруги, родители и дети (в том числе усыновленные); близкими родственниками являются родственники по прямой восходящей и нисходящей линии (родители и дети, дедушки, бабушки и внуки), полнородные и неполнородные (имеющие общих отца или мать) братья и сестры.

Какие нужно платить налоги при продаже или дарении квартиры иностранцу

Ограничений по приобретению квартиры иностранным гражданином законодательно не содержится. В связи с этим, квартиру можно как продать, так и подарить иностранцу.

Что касается налогообложения, то согласно ст. 217 Налогового кодекса РФ доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и тот, кто получает недвижимость в дар являются членами семьи или близкими родственниками, то есть супругами, родителями и детьми, усыновителями и усыновленными, бабушками, дедушками и внуками, братьями и сестрами.

Если родственной (семейной) связи между тем, кто дарит недвижимость, и тем, кто получает ее нет, то одаряемому придется заплатить налог. Для резидентов России он составит 13% и 30% – для тех, кто таковыми не являются.

При покупке квартиры иностранным гражданином налог им не платится. Налог будет платить собственник продаваемой квартиры. Но гражданин освобождается от налогов если продаваемая недвижимость находилась в его собственности более 3 лет, и приобретена была до 1 января 2016 года. Для других объектов, которые были куплены уже после 1 января 2016 года этот период увеличен до 5 лет.

Как вычисляется сумма, облагаемая налогом в случае дарения недвижимости

Для недвижимости, подаренной не членом семьи, объектом налогообложения выступает:

-

рыночная стоимость подаренной квартиры (или аналогичного недвижимого имущества) на момент совершения сделки. С 1 января 2016 года для исчисления налога рыночную стоимость сравнивают с кадастровой: по нормативам разница в стоимости не должна превышать 20%;

- стоимость подаренной квартиры или дома, указанная в договоре дарения. Договорная стоимость недвижимости также не должна отличаться от рыночной более чем на 20% в сторону повышения или понижения (ст. 40 НК РФ) – в этом случае она не вызовет сомнений у налоговой и позволит получателю начислить справедливый налог на подарок. С 1 января 2016 года договорную стоимость по аналогии с рыночной тоже сравнивают с кадастровой. Для целей налогообложения договорная стоимость недвижимости не должна составлять от кадастровой менее 70%.

Если в договоре дарения указана цена, при расчете налога ее сравнивают с кадастровой. В случае если цена в договоре дарения меньше 70% от кадастровой, расчет производится от большей суммы – 70% стоимости по кадастру. Если цена в договоре превышает 70% от кадастровой стоимости, то уплата налога рассчитывается от рыночной стоимости объекта недвижимости.

При дарении посторонним лицом части дома или квартиры сумма налогообложения рассчитывается от стоимости даримой доли (рассчитанной от 100% стоимости всего объекта недвижимости).

Если недвижимость наследуется по завещанию или по закону, нужно ли платить налоги

При получении недвижимого имущества в наследство, налог на доходы физических лиц уплачивать не нужно.

Обязанности налогоплательщика возникают у наследника после оформления права собственности на унаследованное недвижимое имущество. То есть, если вы получили в наследство земельный участок, то став собственником, вы облагаетесь земельным налогом (ст. 389 НК РФ).

При этом следует понимать, что расходы, связанные с непосредственным оформлением прав на унаследованное имущество, к налогообложению физических лиц отношения не имеют. Государственные пошлины, которые подлежат оплате за регистрацию прав и выдачу соответствующих свидетельств, налогом не являются.

Если не оплатить налог, какие будут последствия

После регистрации договора дарения и получения свидетельства о праве собственности, например, на квартиру обладатель подаренного объекта недвижимости обязан до 30 апреля следующего года после даты сделки посетить налоговую инспекцию для заполнения и представления налоговой декларации о доходах за прошедший учетный период (ст. 229 НК РФ).

Если декларацию до 30 апреля не подать и своевременно не уплатить налог, по адресу прописки нового владельца придет уведомление от налоговой. Штраф за несвоевременную подачу декларации составит 5% от суммы неуплаченного налога за каждый полный или неполный месяц просрочки начиная с установленного дня представления декларации (но не более 30% от суммы неуплаченного налога). При этом – не менее 1000 рублей (cт. 119 НК РФ).

После подачи “запоздалой” декларации оплатить просроченный налог необходимо до 15 июля следующего года после сделки дарения. За несоблюдение этого срока налоговый орган наложит штраф в размере 20% от суммы налога. Если налог не оплачен умышленно, штраф будет выше – 40% (ст.122 НК РФ).

Дарение недвижимости за рубежом

Дарение — это безвозмездная передача имущества. Как в России, так и за рубежом, дарение недвижимости должно быть оформлено юридически и может облагаться налогами. Дарением считается двусторонней сделкой, для которой необходимо согласие одариваемого. За ребенка согласие может выразить его законный представитель.

Чаще всего при дарении применяются правовые нормы той страны, в котором находится имущество, а не той, где постоянно проживают участники сделки. В зависимости от государства, в качестве налогоплательщика может выступать как даритель, так и дарополучатель. Ставки налогов тоже различаются.

Даже в пределах одной страны они могут сильно колебаться в зависимости от стоимости имущества, степени родства между участниками сделки и от муниципалитета. Обычно налогооблагаемой базой считается кадастровая стоимость объекта, которая может быть значительно ниже рыночной. Тем не менее, иногда налоги на дарение так высоки, что выгоднее оформить сделку купли-продажи.

В Великобритании даритель оплачивает 18-процентный налог на прирост капитала (Capital Gains Tax), как при продаже недвижимости.

Во Франции ставка налога на дарение может доходить до 60%. Однако есть правило, по которому можно избежать лишних трат: каждые шесть лет родители имеют право подарить каждому ребенку имущество стоимостью 156 357 евро без уплаты налогов, а каждый дедушка или каждая бабушка — стоимостью 31 271 евро.

В Германии ставка колеблется от 7 % до 50 %. Правда, объекты не дороже 350 тыс. евро можно дарить близким родственникам без уплаты налогов.

В Италии налог на дарение, как и налог на наследование, для ближайших родственников составляет 4 %, для дальних — 6 %, для других дарополучателей — 8 %.

В Испании ставка сильно отличается в зависимости от региона. Например, в Каталонии и Галисии этот налог значительно больше, чем в Мадриде или Валенсии, но ниже, чем в Андалусии и Астурии. Минимальная ставка равна 7 %, максимальная — 34 %.

Особенностью чешского законодательства является то, что по общему правилу налогоплательщиком является дарополучатель, за исключением случаев, когда даритель — гражданин Чехии, а дарополучатель — нет. Ставки колеблются от 1 % до 40 %.

В Болгарии налог не взимается, если дарение происходит по прямой линии, то есть от родителя к ребенку. В остальных случаях ставка будет равна от 0,01 % до 7 %.

В Израиле налога на дарение нет, как и налога на наследство. В Латвии тоже нет налога на дарение, однако за оформление такой сделки нужно заплатить госпошлину в размере 3 % от кадастровой стоимости объекта. Но если недвижимость передают в собственность близкому родственнику, пошлина составит всего 0,5 %.

Вопрос из практики: налог при дарении квартиры близкому родственнику

При дарении близкому родственнику недвижимости одаряемый освобождается от налога. Если квартира, которую дарят, куплена в том же году, возникает ли у дарителя или у одаряемого необходимость заплатить налог?

Физические лица могут быть плательщиками различных налогов и сборов, установленных налоговым законодательством.

Из текста вопроса усматривается, что вас интересует порядок исчисления и уплаты налога на доходы физических лиц (гл. 23 Налогового кодекса РФ (далее – НК РФ)).

В силу п. 1 ст. 210 НК РФ при определении налоговой базы по данному налогу учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

Из данного правила есть ряд исключений.

Например, согласно п. 18.1 ст. 217 НК РФ при получении в дар недвижимого имущества одаряемый освобождается от налогообложения дохода в денежной и натуральной формах в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ (далее – СК РФ).

В связи с этим важно, чтобы одаряемый входил в круг близких родственников, указанных в законе (абз. 2 п. 18.1 ст. 217 НК РФ, ст. 14 СК РФ), или являлся членом семьи.

Приобретение налогоплательщиком какого-либо имущества, в том числе недвижимого, по возмездной сделке (например, покупка), не является доходом, а значит, и не облагается налогом на доходы физических лиц.

Таким образом, покупка квартиры не облагается налогом.

Аналогичным образом и дарение не влечет получение дохода дарителем, так как в силу п. 1 ст. 572 Гражданского кодекса РФ является безвозмездной сделкой.

Период владения имуществом и дальнейшее распоряжение им значения не имеют.

В тоже время квартира, находящаяся в собственности физического лица, облагается налогом на имущество физических лиц (пп. 2 п. 1 ст. 401 НК РФ).

В тоже время квартира, находящаяся в собственности физического лица, облагается налогом на имущество физических лиц (пп. 2 п. 1 ст. 401 НК РФ).

Налоговым периодом признается календарный год, т.е. обязанность по уплате налога на имущество физических лиц за квартиру, приобретенную в 2017 году, возникнет не ранее 1 января 2018 г. Основанием для уплаты налога является соответствующее уведомление налогового органа (п. 2 ст. 409 НК РФ).

Ставки налога и порядок определения налоговой базы устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) с учетом требований ст. 402 и 406 НК РФ.

Действующие в г. Москве ставки налога установлены Законом города Москвы от 19.11.2014 № 51 «О налоге на имущество физических лиц».

Поскольку квартира будет находиться в собственности в течение неполного налогового периода, исчисление налога будет производиться с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых это имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде.

При этом если возникновение права собственности на имущество произошло до 15-го числа соответствующего месяца включительно или прекращение права собственности на имущество произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц возникновения (прекращения) указанного права.

Если возникновение права собственности на имущество произошло после 15-го числа соответствующего месяца или прекращение указанного права произошло до 15-го числа соответствующего месяца включительно, месяц возникновения (прекращения) указанного права не учитывается при определении указанного коэффициента (п. 5 ст. 408 НК РФ).

Источники:

- https://verni-nalog.ru/nalog-na-darenie/

- https://realty.ria.ru/faq/20160902/407916464.html

- http://www.gilproekt.ru/visitors/directory_detail/7757.html

- https://pravo.rg.ru/rubrics/question/2536/

- http://www.n-s-k.net/fix/article/129

- https://www.m2.by/articles/darenie-kvartiry-cto-nuzno-znat

- https://tranio.ru/articles/darenie_nedvizhimosti_za_rubezhom/